Bilibili,喜欢它的人,叫它小破站,有一种微妙地帮孩子起小名,以期待它能顺利成长的“老母亲”心态。这个小破站,2020年通过一届晚会成功地破出了二次元的小众圈子,引来了关注。2020年底B站推出泰国版,出海首站便选择了东南亚。B站代表的二次元和东南亚一看似乎没有关系,实际上东南亚受日本动漫的影响比国内还深,B站选择泰国也就顺理成章。

除了B站,腾讯WeTV、爱奇艺iQIYI App也纷纷瞄准了东南亚市场。是否惊讶于这些互联网巨头的选择,以往东南亚给国人的印象通常是旅游、美食风味,以及贫穷。但在近几年,国内市场饱和后,东南亚成了许多互联网企业出海的第一站。

国内市场饱和

据QuestMobile数据,国内互联网用户规模的增速已到枯竭的边缘,2018年上半年月活用户仅增长2000万。

就连下沉市场的天花板也已经快探到了,快手作为最熟悉下沉市场的品牌之一,对此也有体会。截至2020年11月30日止11个月,快手的平均DAU为2.638亿,和之前的峰值相比,至少4000万“老铁”消失了。根据QuestMobile数据,2020年上半年,整个短视频行业月活跃用户规模在疫情期间达到9.1亿,之后整个行业增速放缓,同比增速放缓至10%以内,整体规模也在下滑。

国内市场的饱和也可以从VC投资的规模看出,调研公司CB Insights和毕马威联合发布的一份报告认为:“VC的急速下滑在亚洲体现最为明显,尤其是中国和印度”。以2015年第四季度为例,中国市场的VC投资规模为72亿美元,环比下滑29%。而资金仍然要寻求出路,导致基金出资人、基金管理人和企业都很关注东南亚。

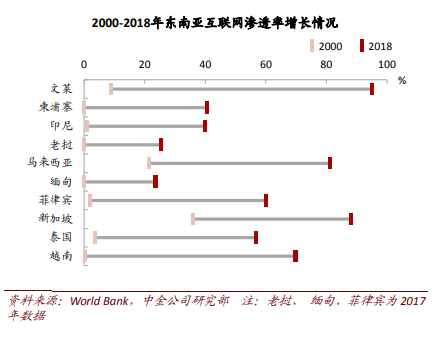

与此同时,东南亚的互联网渗透率大步提升。大多数国家的互联网渗透率从 2000 年的不足 10%提升至 2018 年 40%以上。其中,2018 年文莱、新加坡和马来西亚互联网渗透率超过 80%;越南、菲律宾和泰国互联网渗透率在 50-70%,与中国水平相近,属于第二梯队;柬埔寨、印尼、缅甸和老挝互联网渗透率低于 40%,仍有进一步提升空间。根据 GSMA 报告,2018 年东南亚移动蜂窝用户数已达到 8.6 亿。时机已到,国内的互联网巨头纷纷出海东南亚。

国内互联网巨头的身影

得益于更多的人使用移动互联网,近年来,东南亚电商市场发展迅速。根据 Statista 数据,2019 年东南亚电商收入规模 379亿美元,2017-2019 年年均复合增速达到 48%,远超全球 18%的平均水平。从电商用户数来看,2019 年东南亚共有电商用户 2.3 亿人,2017-2019 年年均复合增速达到 22%,占全球比例快速提升至 7.4%。

因此东南亚涌现出许多独角龙、独角兽,其背后都有腾讯和阿里巴巴等互联网巨头的身影。

阿里巴巴2016年投资Lazada并实现控股,控股后阿里巴巴通过资本、技术、生态等打包输出,以Lazada为支点,从电商系统、物流和支付等进行电商基础设施,建立17个城市30多个仓储中心,提高快递物流能力。如今Lazada已发展为东盟地区最大的电商平台之一,拥有高达8000万的活跃消费者。2017年8月,阿里巴巴领投了Tokopedia 11亿美元的融资,Tokopedia被称为“印尼版淘宝”。随后,阿里巴巴向科技公司Grab投资30亿美元(41亿新元),Grab是东南亚地区的打车和外卖行业的巨头。滴滴曾在2015年-2017年连续三年追加投资Grab。

而腾讯通过资本赋能的方式,只投钱不参与管理,深入渗透本土,2019年腾讯收购了泰国WeTV、SEA(也就是Shopee)、和印尼Go-jek。其中SEA(Shopee)是足以与Lazada分庭抗礼的电商平台。2018年1月美团也完成了对印度尼西亚最大生活服务平台Go-Jek 5000万美金投资。

在2020年东南亚app下载排行榜中,抖音的TikTok和TikTok Lite都名列前茅。去年,TikTok在东南亚的下载量同比增长了近一倍,达到1.36亿。快手也布局东南亚,推出的SnackVideo位列印尼安卓市场社交娱乐类App下载量第四位,高于Instagram和Whatsapp。

东南亚,十年前的中国市场

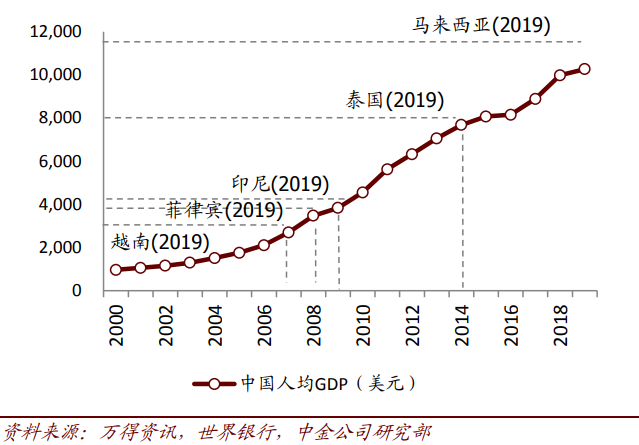

如果能穿越回十年前的中国,每个人都认为自己一定会赚得盆满钵满。而现在,东南亚就像十年前的中国。 越南、菲律宾、印尼等多数东南亚国家人均GDP落后中国5-15年,但处于飞快增长阶段,2000-2018年,东南亚GDP总量CAGR为5.2%,领先全球年均增长率1.4ppt。今天的东南亚经济是10年前中国经济的再现,其发展潜力和未来经济实力不可小看。

△东南亚各国2019年的GDP水平处于中国的什么时期的水平

如果要投票选出下一个世界工厂的话,很多人会选东南亚,看好东南亚的理由有很多条。

全面开放,实现内部贸易零关税

东南亚国家对外开放程度高,积极融入全球贸易体系,并受益于全球产业链转移。以越南为例,2006 年加入世界贸易组织;2019 年 1 月与文莱、新加坡、马来西亚一同加入《全面与进步跨太平洋伙伴关系协议》(CPTPP),各协约国将逐步减少进口关税到零;2019 年 6 月与欧盟签署自由贸易协定,双方约定在 2030 年之前削减双边贸易 99%的关税。1967 年东盟成立(不包括东帝汶);2002 年东盟自由贸易区成立;2015年所有东盟成员国实现区域内贸易零关税。虽然不及中国统一大市场的便利程度,但东盟在全球经济体中仍属于高度开放的经济体。

越南制定了《外国投资法》、《外国投资法实施细则》和《进出口税法》等政策,给予投资地区的项目和特别鼓励投资的项目“4年免交所得税及4年后减半征收”的优惠;印尼修订负面清单,减税降费;马来为外商投资提供直接和间接税收优惠;缅甸联邦法及商业税法废除仅由本地企业享受的,关于产品生产及销售的2.0%商业税率的优惠政策;柬埔寨、菲律宾等其他东南亚国家也从放宽投资范围、加大外商投资持股比例、给予项目税收优惠以及政府补贴等方面制定相应法律法规,为外商资本的顺利进入铺平道路。

东南亚各国虽然发展不平衡,菲律宾、越南等人均GDP不足4000美元,泰国、马来西亚人均GDP在8000-12000美元之间,新加坡更是属于发达国家。但东盟十国在政治、经济等领域的一体化融合程度高,国家间经济政策、技术引进、居民消费习惯及风俗文化都存在很强的相通性。数字经济很容易在区域内扩散和发挥规模效应。

GDP快速发展,市场潜力巨大

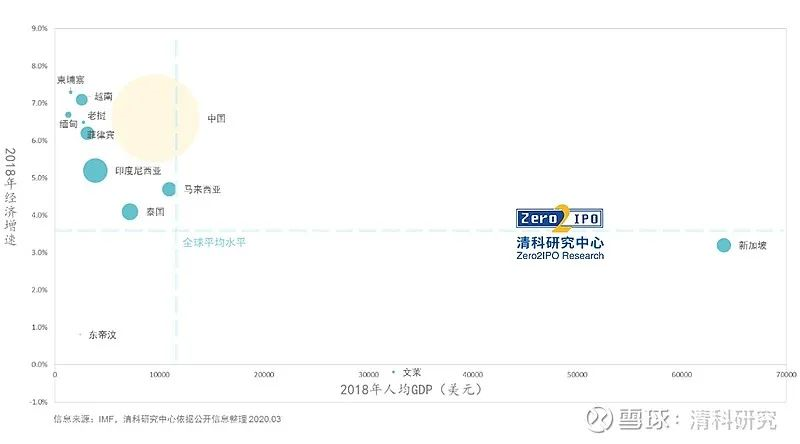

东南亚经济总体量不大,人均GDP较低,但增速较快。根据IMF披露数据,2018年东南亚11国GDP总和为2.9万亿美元,不及中国1/4。但实际GDP增速为5%,比全球平均GDP增速高1.4个百分点。其中,柬埔寨和越南的GDP增速超过7%,老挝、缅甸、菲律宾超过6%。与此同时,东南亚多数国家的支柱产业仍为传统制造业和服务业,以互联网、信息技术为代表的现代产业发展处于“原始期”,市场发展潜力大。

GDP增长了,当地人有钱了,商业才能进一步正向循环,更加活跃,也给中国的投资者带来机会。

地理位置优越

东南亚地处太平洋和印度洋之间,扼守马六甲海峡,是东南重要的石油运输途径之处。马六甲海峡是沟通印度洋和太平洋的重要水道,也是世界范围内最重要的航运要道之一。另一方面,东南亚与中国、韩国、日本地理位置相近,即可承接区域内产业转移的优势,学习中日韩在数字化的发展模式。中日韩成熟的平台经济,也可以快速带动东南亚相关产业的发展。阿里巴巴就将在中国运营的成功模式逐一复制到东南亚,帮助Lazada迅速成长。

随着泛亚高铁的建设,通过海陆空三种方式运输产品和投资考察都更方便。距中国最远的印度尼西亚,从广州直飞雅加达也仅需四个半小时。历史原因,东南亚是许多华人的居住地,是中华文化、西方文化、伊斯兰文化和佛教文化的交汇地带,相近的文化也为华人投资东南亚带来便利。

年轻化人口优势

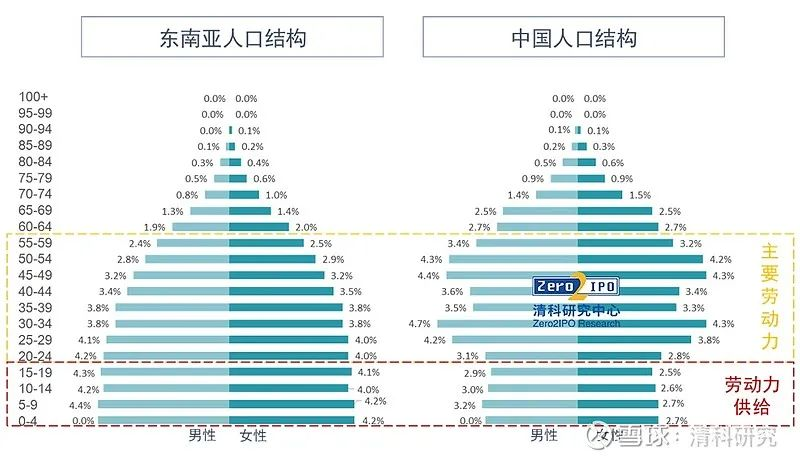

这些年来,东南亚政治格局较为稳定,经济发展繁荣,人口持续增长,2018年东南亚国家人口总数约为6.5亿,约占世界总人口的8.7%,年平均人口增速为1.1%,基本与世界人口增速持平。东南亚人口年龄结构年轻化,男女比例均衡,人口年龄中位数普遍小于30岁,远低于美国和中国的38.1岁和37.4岁,适龄劳动人口持续增长。印尼、马来西亚、菲律宾、越南等国 2018 年 15-35 岁人口在总人口中的比例占到三分之一以上,仍处于人口上升期。年轻群体对互联网、数字经济接受程度高、学习能力强,不仅快速接受平台经济、共享经济等新兴经济形式,也在本土创造更多应用机会,形成正循环。

△2018年东南亚人口结构与中国人口结构对比

从受教育程度分析,根据国际劳工组织(International LabourOrganization)统计数据,东南亚国家绝大多数人接受过基础教育,但高等教育背景人口占比不高。其中,新加坡、菲律宾、马来西亚、文莱四个国家人民受教育程度较高。根据 Haver 数据,2010 年中国 15 岁以上人口识字率为 95.1%,越南 2009 年(93.5%)、印尼 2016 年(95.4%)、菲律宾 2016 年(96.4%)与该水平相近。

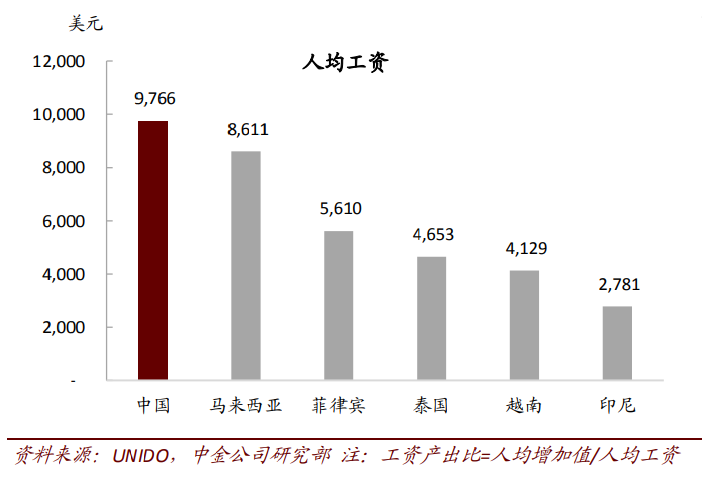

东南亚的人力成本方面也很有优势,远低于世界人均水平。中国的制造业人均工资已经超过9000美元,而东南亚的人均工资依然远低于中国。

优势下风险阴影并非没有

东南亚国家众多,政局远没有中国的稳定,各国党派众多,激烈的斗争可能带来重大的政治风险。而东南亚国家与中国的关系也非一成不变的友好,历史上也曾经发生过排华事件,从此前印度对中国产品的抵抗也可以看出其中蕴含的风险。东南亚的营商环境也欠佳,部分东南亚国家法律体系不完善,政策不透明,容易经历腐败和懒政等问题。中国—东盟矿产资源网CEO吕芷珊说,缅甸政府要求企业的矿石出口货款先存入其指定的银行,然后才给企业开具出口许可证,这给企业带来巨大经营风险,导致中资企业基本无法在缅甸进行矿业投资。

因此,在东南亚投资的风险在于如何处理好跟当地政府的关系,各个国家普遍都有一些潜规则,这些潜规则怎样有效的规避,对中国企业来说是个挑战。在当地寻找合作伙伴,让当地的合作伙伴处理这类事物,往往会避免不少问题。如何利用好本土化的团队,能够跟中国企业本身的团队有机的结合,包括合作伙伴的渠道,合作伙伴的公司等等,去规避风险,这很重要。

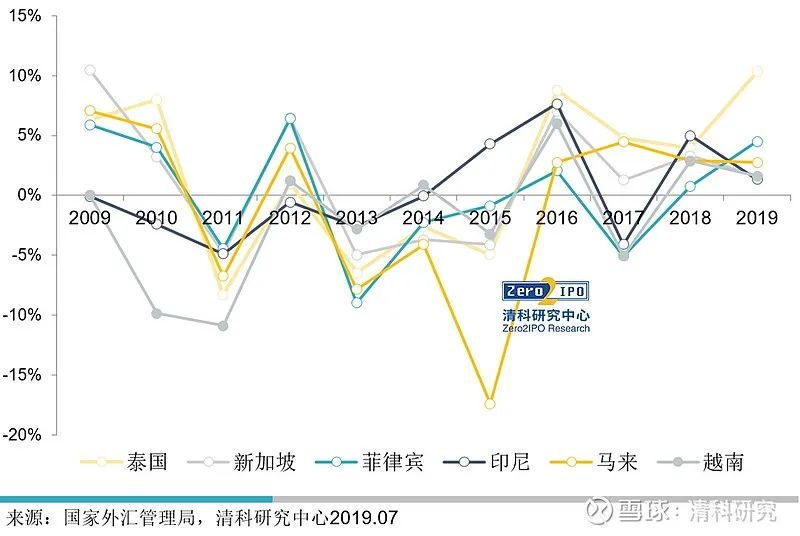

除了政治环境之外,东南亚各国的金融风险较高。历史上1997年的金融风暴,依然让人印象深刻。部分东南亚国家通货膨胀、进出口贸易不稳定,导致汇率变化大,例如越南、缅甸的通货膨胀率曾达到20%左右。以马来西亚为例,由于石油天然气以及大宗商品价格下跌,2013-2015年马来西亚林吉特兑人民币的汇率连续三年大幅下跌,假设投资周期为5年,机构于11年投资、15年退出,总投资收益率必须达到24.1%以上才能不亏损。

△2009-2019年东南亚部分国家汇率变化率

如何规避东南亚投资风险?

2021年3月6-7日,力合商学院东(南)亚历史文化与商业投资研修班,特邀复旦大学国际问题研究院副教授马斌,带来精品课程《东南亚商业投资风险分析》。

课程深入讨论投资东南亚的机遇与风险,结合过往国际社会在东南亚投资的经验与风险防范措施,分享在东南亚进行商业投资遭遇风险时该如何应对。

课程大纲

1.地区与全球视野中的东南亚

从整体与部分视角介绍国际社会中的当代东南亚,包括其区国家概况、对外交往、经济发展、社会文化等

2.东南亚的发展:全球化与区域化

阐述东南亚地区经济网络,以及在全球产业链分工中的位置

3.东南亚与中国:过去、现在和未来

从经济、社会、政治等角度介绍中国与东南亚国家的关系,从而了解中国与东南亚经济往来的基础

4.东南亚投资机遇:传说与现实

结合国内与国际社会关于投资东南亚的种种说法,从经济基础、政策现实等角度来对东南亚市场投资机遇进行讨论

5.东南亚投资风险:类型与诱因

从地缘政治、内部稳定、社会认知等角度介绍投资东南亚可能遭遇的风险;介绍东南亚社会存在的风险诱发因素等

6.东南亚投资风险:识别与区分

结合过往经验介绍识别东南亚投资风险的主要角度、路径

7.东南亚投资风险:警惕与防范

介绍国际社会在东南亚地区采取的风险防范措施,并结合中国与东南亚国家关系实际提出相应的防范策略

8.东南亚投资风险:应对与止损

结合国际社会在东南亚地区遭遇投资风险时采取的应对策略、手段

力合教育版权所有 粤ICP备17082510号